Рецензии на книги |Полезная книга для трейдеров

- 25 декабря 2023, 18:54

- |

В первый раз я читал книгу в октябре 2019 года. Прошло ровно 4 года. Когда я сейчас читал книгу, увидел новое для себя. Сделал даже новую торговую систему.

Далее тезисы, которые меня зацепили в этот раз:

«Человек, непонимающий в финансах» может потерять деньги на интервале 30 лет, когда лохотроном станет почти все. Поэтому активы периодически нужно выводить в реальные активы, например, недвижимость.

Пассивные инвестиции-ерунда. Роста денег там нет. Пассивного дохода не существует. Чтоб его получить, нужны знания.

Книга про диету усвоена, когда ты стал по другому питаться.

Трейдеры, которые шортят акции, на длительном промежутке времени разоряются.

Долговые активы (облигации, депозиты) убиваются внезапной инфляцией, долевые активы (акции)- кризисом. Облигации опасней акций, т.к. если дефолт, то все деньги сгорают.

В 20 веке был экспоненциальный рост населения. В 1970 гг формула роста перестала работать. Скорость рождаемости стала снижаться. Технологический рост в виде экспоненты закончен. Поэтому больше не будет такого роста акций, как в 20-м веке.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Рецензии на книги |Средняя книга.

- 08 декабря 2023, 18:33

- |

У меня опыт работы с системами более 14 лет, поэтому книга не открыла ничего нового. В книге просто идет описание разных типов обратной связи внутри сложных систем и их характеристик. Приводятся хорошие примеры.

Последняя треть книги содержит неинтересное подробное описание «систем» диета, разумные семейные траты и др. Можно пропустить. В конце я узнал, что автор книги- тренер и продает семинары. Получается книга- введение в тему семинаров. Эта книга будет полезна тем, кто только закончил институт, студентам, новичкам.

Рецензии на книги |Книга не о фондовом рынке

- 07 ноября 2023, 09:25

- |

Тезисы.

1. Толпа мудрее, чем каждый индивид в отдельности. В книге даны примеры, как коллективно угадывают вес быка. И это точнее, чем мнение самого опытного фермера. Из этого делается вывод, что фондовый рынок- это глобальная голосовалка, которая четко угадывает тренд.

Есть огромное «НО». Потом в этой книге говорится, что толпа на французском фондовом рынке ошиблась в 1941, считая что оккупация Германией — это хорошо для страны. Так что получается такой тех анализ. Иногда работает, а иногда не работает.

2. Во время второй мировой банк Англии попросил граждан сообщить о имеющихся у них акциях. Потом тайно их продал через морган стенли. На вырученные деньги были куплены боеприпасы. Это вынужденная мера, т. К. Тогда не было лендлиза. Это для меня было новым.

Прочитав полкниги, я не смог увидеть чёткой аналогии истории войны и фондового рынка. Книга на 90% состоит из истории военных действий с перерывами на описание личностей Черчиля, Гитлера, Сталина и др.

( Читать дальше )

Рецензии на книги |Интересная книга.

- 08 августа 2023, 11:52

- |

Книга начинается с того, как автор описывает встречу с неизвестным Талебом в 2004г. После этой встречи Добелли дает советы по редактированию книги «Черный лебедь».

И действительно Добелли написал интересную книгу, похожую на книги Талеба, Но короткую, неперегруженную длинными философскими рассуждениями. Книга читается легко, как книга Млодинова «Несовершенная случайность».

В книге описывают ошибки восприятия человеком окружающего мира. Когда вы будете знать об этих ошибках, то вы сможете их избежать. Так говорит автор.

примеры:

-Стадное чувство. Вы делаете, потому что все делают.

-Ловушка невозвратных потерь. Вы смотрите плохой фильм в кинотеатре. Не можете уйти, потому что заплатили за билет. Или вы прочитали десятки книг по инвестированию, но прибыли все нет. Вы и я не можете бросить, потому что вложили столько сил и средств.

И много других ловушек.

Я решил, что буду рассказывать ребенку-школьнику об этих ловушках:

1. Ошибка в оценке своих шансов. Все переоценивают в лучшую сторону свои шансы. Рок-Звездой становится 1 из 1000.

( Читать дальше )

Рецензии на книги |Хорошая книга для мужчин.

- 10 июля 2023, 10:56

- |

Рецензия на книгу «План». TYLER DURDEN. THE BLUEPRINT

Классная книга, которая рассказывает, как строятся отношения с точки зрения индивида. Какие метасообщения передаются невербально, и самое главное, что следует после этого. То есть это не очередная книга про язык тела. Это больше описательная психология. Даны Детальные объяснения, когда ваши поступки и речь воспринимается, как нуждающегося в общении и в принятии. Это вас не научит первоклассному общению с женщинами, но это уже первый шаг к этому. Мужчин учили с детства: девушка — это такой же человек. (Логическая цепочка). И мужчина всю жизнь живет с этой догмой. Но женщина — это прежде всего самка и действует по особенным правилам. Цель книги- объяснить и показать, как общаться с другими людьми и девушками, чтоб у них оставался позитивный след в сознании. Это книга хорошо заходит после книги Новоселова «учебник для мужчин». Конечно не стоит надеяться, что теоретическое описание общения не сделает вас мастером общения.

( Читать дальше )

Рецензии на книги |Рецензия на книгу Макса Гюнтера

- 26 июня 2023, 07:46

- |

С самого начала были две молодые девушки Сильвия и Мария. Одна хранила капитал в банке на вкладе. Другая купила акции. Когда им исполнилось по 50 лет, то Мария жила на побережье моря и не работала. Книга содержит много вредных советов. Например, покупайте на всю котлету, иначе вы никогда не станете богатым.

Книга — отстой.

Рецензии на книги |Рецензия на книгу «Великие инвесторы».4 часть

- 22 июня 2023, 11:50

- |

Энтони Болтон.

Британский инвестор, который занимался стоимостным инвестированием и часто шел против рынка, находя непопулярные, недостаточно изученные акции с потенциалом, который упускали другие. Большинство таких акций принадлежат малым и средним предприятиям.

Приступив к управлению фондом Fidelity, Болтон посчитал естественным прекратить личные инвестиции и вложил все свои средства в фонд, заявив, что это должно стать правилом для всех управляющих.

По Болтону, показателем того, что рынок движется в определенном направлении, являются звонки от разных брокеров, рекомендующих купить определенные акции. (Эти акции не надо покупать).

Болтон согласен с Уорреном Баффеттом и Бенджамином Грэхемом в том, что акции нужно рассматривать как доли конкретного бизнеса.

Болтан отводит очень важную роль общению с менеджерами компаний, в которые он уже вложил или собирается вложить средства. Обычно он ежедневно проводил встречи с представителями трех-четырех компаний.

Он всегда делает записи в разлинованных блокнотах формата А4. Он начал вести их в 1987 г. и накопил более 50 блокнотов с заметками о 5000 встречах с представителями британских компаний и 37 блокнотов о встречах с менеджерами европейских фирм.

( Читать дальше )

Рецензии на книги |Рецензия на книгу «Великие инвесторы».

- 20 июня 2023, 08:59

- |

Часть 3

Питер Линч.

Лучший портфельный управляющий в период 1977-1990 гг. Доходность 29,2% годовых. По Линчу, инвестирование — несложное занятие. Поэтому, если анализ компании

становится чересчур запутанным, нужно просто забыть про нее и переходить к следующей.

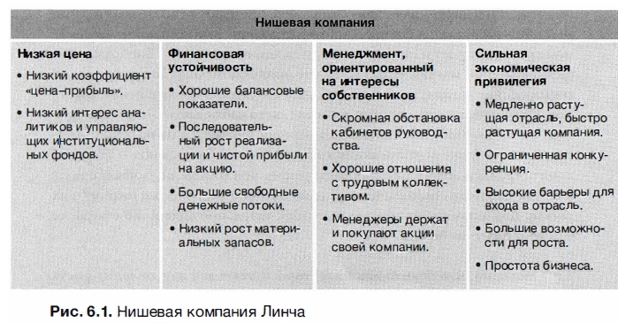

Ищите нишевые компании — небольшие, с агрессивным управлением, нацеленные на быстрый (но не супербыстрый!) рост прибыли.

Вставка вставка «нишевые компании Линча».

Вкладывайте средства в акции компаний с потенциалом не ниже, как говорил Питер Линч, «десятикратников» (возможным ростом в 1000%).

Основная дисциплина, помогающая в выборе акций, — это логика. Она помогает увидеть нелогичность многих событий, происходящих на рынках акций.

Его первое правило гласит: «Перестаньте слушать профессионалов!» Линч убежден, что обычные люди, «используя привычные 3% мозга», могут получить такой же или даже более высокий доход, как и среднестатистический «эксперт».

Линч выделял шесть категорий компаний: медленнорастущие, устойчивые, циклические, с недооцененными активами (со значительной долей скрытой стоимости на балансе), выходящие из кризиса и быстрорастущие (или нишевые). Его портфель включал все акции компаний из всех категорий, но фаворитами были именно нишевые компании.

( Читать дальше )

Рецензии на книги |Рецензия на книгу «Великие инвесторы».2 часть

- 18 июня 2023, 18:00

- |

Часть 2

Баффет.

Вырос в семье конгрессмена. До 14 лет организовал несколько успешных мелких бизнесов. Случайно прочитал книгу Грэхема и стал его учеником. Основной идей является покупка страховых компаний, чтоб использовать их денежные средства для покупки акций недооцененных компаний.

Частота сделок. Хорошие компании встречаются редко (и это в США, где самый развитый фондовый рынок). Один раз в год можно встретить хорошую компанию. И не надо торопиться.

У Баффетта и Мангера были многолетние периоды, когда они не делали никаких крупных инвестиций, поскольку на рынке не было ничего удовлетворяющего их строгим критериям. В начале 2000г 70% капитала были распределены всего по четырем компаниям.

Каждый инвестор должен быть компетентен только в одной сфере. Невозможно знать и анализировать все отрасли. Кто хочет познать все, проиграет. Мангер говорит, что чаще тонут именно сильные пловцы.

Купив предприятие, Баффет и Мангер не вмешиваются в руководство.

Кроме того, менеджеров просят не допускать даже малейшего влияния результатов бухгалтерского учета на принимаемые решения. Слишком много генеральных директоров других компаний принимают губительные долго срочные решения из-за необходимости предоставлять фондовому рынку впечатляющие краткосрочные показатели.

( Читать дальше )

Рецензии на книги |Рецензия на книгу «Великие инвесторы».1 часть

- 16 июня 2023, 17:15

- |

Рецензия на книгу «Великие инвесторы».1 часть .

В предисловии уже говорится, что этих инвесторов объединяет то, что они рассматривают акции как бизнес. Хотел бы заметить, что Сорос торговал еще валютами, товарными фьючерсами!

«Знайте, что великие инвесторы постоянно читают и изучают мемуары, биографии, научные публикации, историю фондовых рынков, прессу, отчеты компаний. Они постоянно тренируют свой мозг.»

Грэхем. Его цель-акции стоимости. Он считал, что надежность и предсказуемость превыше всего. Т.е. лучше фабрика по производству шоколада, чем компания в сфере ИТ. Чтоб получить высокий доход, для этого инвестор должен обладать достаточными знаниями основных принципов инвестирования (а не спекуляции), навыками анализа отрасли и компании и интересом к тому, как работают предприятия. Кроме того, инвестор должен накапливать опыт: наука инвестирования — «крепкий орешек»,

нужно постоянно учиться на своих ошибках. Наконец, инвестор должен контролировать свои эмоции. Решающее значение имеет получение качественных данных, но никто не поднесет их инвестору на блюдечке. Требуется и отличное знание бухгалтерского учета, чтобы суметь разглядеть то, что пытались «скорректировать» изобретательные бухгалтеры. Аналитик должен обладать опытом и навыками, которые позволят

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс